「アメックスゴールドは年収500万円以上の人しか持てない」という噂がありますが、実際には年収条件はそれほど厳しくないようです。近年では審査基準も変化しており、様々な条件を考慮した総合的な審査が行われています。この記事では、アメックスゴールドカードの真の審査基準や特典について詳しく解説し、あなたにとって最適なカード選びの参考になる情報をお届けします。

しかし、そう見えない人もいる。

最近は年収がそのレベルに達していなくてもアメックスのゴールドカードが持てるようです。

ゴールドカードは、世の中がバブルの真っ只中だった1980年代後半に、ステータスシンボルとして登場しました。

年収さえあれば、社会人3年目の若者でもゴールドカードが持てるのだ。レストランやデパートなどでは、ゴールドカードをかっこよく見せ、スマートにサインをして店を出ることができる。夢のような話でした。

アメリカン・エキスプレス・ゴールド・カード(アメックスゴールドカード)は、各クレジットカード会社が提供するゴールドカードの中で、最も輝かしい存在であった。

というリアクションを聞いたときは嬉しかったですね。

多くの男性が二つ折りの長財布を開き、カードホルダーにカードを見やすく入れていた。古き良き時代 ... 遠い昔のことのように思える。

バブル経済(むしろ異常だった)に比べれば、今の経済は悲しいほどのんびりしている。

アメックスゴールドカードを申し込もうとする人の年収や確認基準はどうなっているのか気になりました。

今回は、これらの疑問について取り上げました。

アメックスゴールドカードの歴史と変遷

アメリカン・エキスプレス・ゴールドカードは、1966年にアメリカで初めて導入されました。当初は招待制で、富裕層や著名人に限定して発行されていました。日本では1980年代に本格的に普及し始め、バブル経済の象徴的な存在となりました。

かつては「年収1,000万円以上」という厳しい条件が囁かれていましたが、時代とともに審査基準は変化しています。特に2010年代以降は、富裕層だけでなく、アッパーミドル層や若手専門職などにもターゲットを広げ、より多くの人がアクセスできるカードへと変化してきました。

また、デザインも進化を遂げています。伝統的な金色のカードから、2019年にはメタリックゴールドの新デザインに一新され、より洗練された印象になりました。時代の変化に合わせて、アメックスゴールドも進化を続けているのです。

アメックスゴールドに必要な年収はいくらですか?

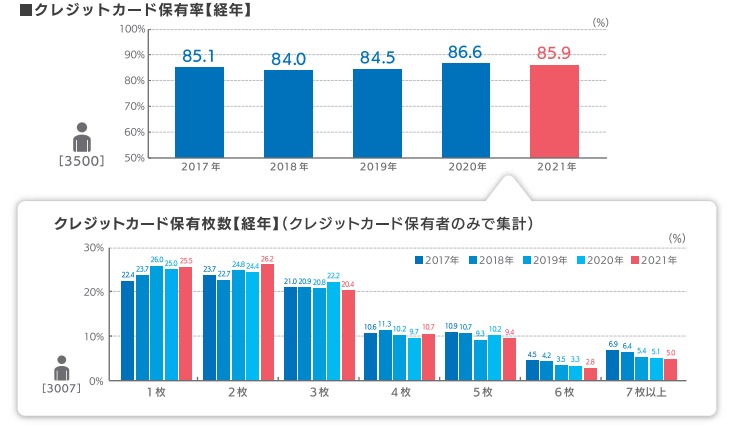

JCBが実施した調査によると、2021年8月の「クレジットカード保有率」は85.9%でした。所有枚数は1~3枚程度に相当します。

応募者はそれぞれ入会を申し込み、本人確認を経てカードが発行される。

クレジットカードは現代社会では必要不可欠なツールとなっており、特にゴールドカードのようなプレミアムカードは、単なる決済手段を超えたステータスシンボルとしての価値も持っています。その中でも、アメックスゴールドは特に人気が高く、多くの人が憧れるカードとなっています。

アメックスゴールドの審査基準は非公開ですが、「年収」は重要な判断材料の一つであることは間違いありません。一般的には、年収400万円から500万円以上が目安とされていますが、これはあくまで目安であり、絶対的な基準ではありません。

アメリカン・エキスプレスは、申込者の「支払能力」と「信用力」を総合的に判断して審査を行っています。年収はその一つの指標に過ぎず、他にも職業や勤続年数、他のローンやクレジットカードの利用状況、返済履歴なども重要な要素となっています。

アメックスゴールドに求められる「年収」は、一時的な収入ではなく、安定的な収入です。ある年の年収が500万円だからといって、入会できるわけではありません。アメックスゴールドは、これまで25歳以上でないと申し込めませんでしたが、20歳から申し込めるようになりました。つまり、ハードルが多少下がったと考えることができます。

ということは、以前囁かれていた「年収500万以上でなければならない」という説は、もはや通用しないようだ。

実際、アメックスの審査基準は時代とともに変化しています。かつてのバブル期には、確かに年収条件は厳しかったかもしれませんが、現在ではより柔軟な審査が行われているようです。特に若年層の取り込みを狙い、年齢条件を引き下げるなど、門戸を広げる傾向にあります。

ただし、注意したいのは「安定的な収入」という点です。一時的なボーナスや臨時収入ではなく、継続的に得られる収入が重視されます。フリーランスや自営業の場合は、過去数年間の所得を証明する資料が求められることもあります。

年収400万円でもゴールドカードに申し込めるのか?

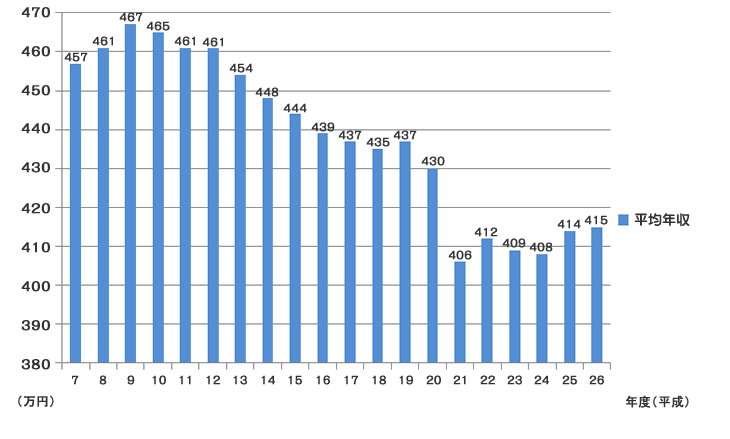

下のグラフは、国税庁が収集した勤労者の平均年収を「年収ラボ」でグラフ化したものです。2014年度税制改正では415万円でした。

日本の平均年収は約430万円前後で推移しており、年収400万円という水準は決して高くはありません。そのため、年収400万円でもアメックスゴールドの審査に通る可能性は十分にあります。特に、以下のような条件が揃っていれば、審査に有利に働くでしょう。

▶ 正社員として安定した職に就いている

▶ 勤続年数が3年以上と長い

▶ 他のクレジットカードやローンの返済を滞りなく行っている

▶ 大きな負債(住宅ローンなど)がない

▶ 預貯金や投資など、一定の資産を持っている

これらの条件が揃っていれば、たとえ年収が400万円程度であっても、アメックスゴールドの審査に通る可能性は高いと言えるでしょう。特に、過去の支払い履歴に問題がなく、信用情報が良好であることが重要です。

アメックスゴールドの資格要件

✓ 20歳以上

✓ 日本に永住

✓ 日本で定職・収入がある

✓ 他のローンや債権を適時に返済している

これらの基本的な条件に加えて、アメリカン・エキスプレスは、申込者の職業や勤務先、居住形態、家族構成なども総合的に判断して審査を行います。例えば、一流企業に勤めている場合や、持ち家がある場合などは、審査においてプラスの要素となることがあります。

こう書くと非常に大雑把な印象を受けますが、実は選考基準は非常に細かく、年収と他からの借入のバランスがチェックされます。家は持っていた方が担保にできるので有利ですが、住宅ローンの支払いが年収の多くを占めている場合は、カードを作るのは難しいです。

一般的に年収400万は30代以上の収入とされており、この世代は子供を持ち、そのために教育ローンを組む人も少なくありません。この種の「教育ローン」は担保を設定できないため、審査への影響は軽微と思われる。

「自動車」を担保にできるため、住宅ローンの一種ともいえる「マイカーローン」を気にする人は多い。ただし、マイカーローンの返済額が高く、同時に住宅ローンがある場合は、年収とのバランスが悪くなり、クレジットカードの発行が難しくなります。

特に重要なのは、返済負担率です。これは、年収に対する借入金の返済額の割合を示すもので、一般的に30〜40%以下が望ましいとされています。例えば、年収400万円の場合、毎月の返済額が10万円を超えると、返済負担率が30%を超えてしまい、新たなクレジットカードの審査に悪影響を及ぼす可能性があります。

また、個人のクレジットヒストリーも重要です。過去に延滞や債務整理などの金融事故がある場合、それらの情報は信用情報機関に記録され、新たなカードの審査に影響します。特に、過去5年以内に金融事故があった場合は、審査に通ることが難しくなるでしょう。

年収300万円でもカードは発行されますか?

年収300万円の場合、上記と同じ条件で年収400万円のカードに申し込むのはやや難しいでしょう。

一般的にアメックスゴールドの条件は「年収400万~500万円」です。

ただし、年収300万円でも審査に通るというサイトもあり、年収300万円が「基準値」とされています。

そのまま申し込んでもカードは発行されますが、年収の差を埋めるために他の所得を申告した方が良いでしょう。例えば、投資による定期的な収入がある場合。

年収300万円程度でアメックスゴールドの審査に通るためには、他の審査ポイントで高評価を得る必要があります。例えば、以下のような点が重要です:

1. 勤続年数が長い(5年以上が望ましい)

2. 他社のクレジットカードを長期間利用し、支払い遅延がない

3. 住宅や自動車などの資産を所有している

4. 定期預金や投資信託など、一定の金融資産がある

5. 既にアメックスの一般カード(グリーンカード)を利用していて、利用実績が良好

また、申込時には「キャッシング枠」を最小限に設定するか、不要であれば0円に設定することで、審査に通りやすくなる可能性があります。これは、カード会社に対して「お金を借りる目的ではなく、ショッピング目的でカードを使いたい」というメッセージを伝えることになるからです。

アルバイトでないことが重要です。アルバイトの場合は、勤務年数にかかわらず「正規雇用」にカウントされません。

また、「他のクレジットやローンの支払いを滞りなく行っている人」であることも要件のひとつです。

近年では、フリーランスや個人事業主、契約社員などの非正規雇用でも、安定した収入があれば審査に通る可能性が高まっています。ただし、この場合は確定申告書や源泉徴収票など、収入を証明する書類の提出を求められることがあります。

アメックスゴールド申込時のワンポイントアドバイス

✓ 申込前に信用情報を確認しておく(自分の信用状態を把握)

✓ 収入証明書類は最新のものを用意(源泉徴収票や確定申告書)

✓ 申込書には正確な情報を記入(虚偽申告は審査不利)

✓ 短期間に複数のカード申込をしない(「申込ブラック」になる恐れ)

✓ 可能であれば、既存のアメックスカードからのインビテーションを待つ

✓ オンライン申込よりも電話や店頭での申込が有利なケースも

別のクレジットやローンを一定期間以上支払っていない場合、「信用情報機関」に延滞情報として登録されます。カード発行の際、審査の段階でこの信用情報をチェックする。

通常、他社で不良債権を抱えた人にはカードは発行しない。定期的に良い支払いをした方が良い。

信用情報機関には、主にCIC(シー・アイ・シー)、JICC(日本信用情報機構)、KSC(全国銀行個人信用情報センター)の3つがあります。これらの機関には、あなたのクレジットカードやローンの契約内容、返済状況などが記録されています。

特に注意すべきは「延滞情報」です。クレジットカードやローンの支払いを滞納すると、その情報は信用情報機関に登録され、約5年間残ります。この期間中は、新たなクレジットカードの審査に通ることが非常に難しくなります。

一方、良好な支払い履歴は「ポジティブ情報」として記録され、審査において有利に働きます。そのため、他のクレジットカードやローンを長期間、滞りなく返済していることは、アメックスゴールドの審査に通るための大きなプラスポイントとなるのです。

年収が200万なら、世帯年収で裏付けを取る必要があります。

年収200万円の方でもカードが発行されるケースもありますが、稀です。稀なケースですが、カードが発行される可能性はあります。

年収がまったくない専業主婦にゴールドカードが発行された例もあるほどだ。

その理由は、「世帯収入」です。つまり、本人に収入がなくても、配偶者に十分な収入と資産があれば、まれにカードが発行されることがあるのです。

アメリカン・エキスプレスでは、「家族カード」という制度があります。これは、メインカード会員の家族(配偶者や18歳以上の子供、両親など)が追加カードを持つことができるシステムです。この場合、カードの支払い責任はメインカード会員にありますが、家族も同様のサービスを受けることができます。

年収200万円程度の場合、単独での審査は厳しいかもしれませんが、世帯全体の収入が高ければ、家族カードとして発行される可能性があります。また、専業主婦の場合でも、配偶者の収入が十分であれば、家族カードを持つことができます。

ただし、家族カードの場合、カードの利用限度額や支払い責任はメインカード会員に帰属します。そのため、家族間での信頼関係が重要となります。

家族カードのメリットとデメリット

メリット:

• メインカードと同様の特典やサービスを受けられる

• 家族カードの年会費は通常、メインカードより安い

• 家族でポイントを共有できる

• 個人での審査なしにプレミアムカードを持てる

デメリット:

• 利用明細はメインカード会員に送られる(プライバシーの問題)

• 支払い責任はメインカード会員にある

• 家族カードの利用実績は自分の信用情報には反映されない

• メインカード会員との関係が変わると、カードを失う可能性がある

しかし、「ゴールドカードはステータス」という考え方は、バブル期から変わっていない。基準を満たさなくても、世帯年収による審査に通ればゴールドカードが持てるというのは、果たしてどういうことなのでしょうか。

ゴールドカードを作ると決めたのであれば、自分の年収や資産をもとにした審査に通ってこそ、ゴールドカードを作る意味があるのです。

プレミアムカードの本当の価値は、そのステータス性だけではなく、提供される充実したサービスと特典にあります。年会費に見合ったメリットを享受できるかどうかを考慮し、自分のライフスタイルに合ったカードを選ぶことが大切です。

また、無理に審査基準を満たそうとするのではなく、まずは自分の経済状況に合ったカードから始め、収入や信用力が上がってから上位カードにステップアップするという方法もあります。アメックスの場合、グリーンカードからスタートし、利用実績を積んでからゴールドカードにアップグレードするルートも人気です。

アメックスゴールドの年収と各カードの特徴について紹介します。

アメックスのゴールドカードには、独自の「アメックスゴールド」と、クレディセゾンやANAなど他社と提携した「ゴールドカード」の2種類があります。他社と提携しているカードであれば、その会社の特典を享受できますし、プロパーカードであれば、クレジットの利用状況に応じて上位のランクにアップすることも可能です。

アメックスの場合、最初はグリーンカードを頻繁に使い、その後ゴールドカードに移行することも可能です。なお、提携カードはゴールドにアップグレードすることはできません。

以下では、提携カードである「自社アメックスゴールドカード」「シーズンアメックスゴールド」「ANAアメックスゴールド」の特徴や審査に必要な年収についてまとめています。

アメリカン・エキスプレスのプロパーカードと提携カードでは、審査基準やサービス内容に違いがあります。プロパーカード(アメックス自社発行のカード)は、一般的に審査が厳しいとされていますが、その分、サービスも充実しています。一方、提携カードは審査のハードルが比較的低く、パートナー企業の特典も享受できるというメリットがあります。

アメックス各種ゴールドカード比較

アメックスゴールドカードの特徴や審査に必要な年収など

価格.comのゴールドカード人気ランキングによると、アメックスのプロパーゴールドは10位にランクインしています。

価格.comゴールドカード人気ランキング(2023年1月度)

特長・基本情報

✓ 年会費 31,900円

✓ 家族カードは1枚目無料(2枚目以降は年会費13,200円)

✓ 全国約200店舗のレストランで、2名以上が特定のメニューを予約すると、1名分が無料になるサービス

✓ 携帯電話を壊しても最大5万円まで補償する「スマートフォンプロテクション

✓ 国内ホテルの優待利用、スターバックスのドリンクカード3,000円分を追加特典として提供

✓ 毎日カード利用100円につき1ポイント加算。ポイントは商品と交換したり、航空マイルに交換可能

✓ ポイント還元率は0.5%

前述したように、チェックのための年収は400万円以上である必要があります。

アメックスゴールドの隠れた特典

アメックスゴールドカードには、広く知られた特典以外にも魅力的な特典があります。例えば、カード会員限定のイベントやコンサートへの優先予約権、人気レストランの優先予約サービス、国内外の高級ホテルでの特別待遇(アーリーチェックイン・レイトチェックアウト、客室アップグレードなど)が含まれています。

また、アメックスのコンシェルジュサービスは24時間365日利用可能で、旅行の手配やレストラン予約、贈り物の選定など、さまざまな相談に対応してくれます。ビジネスでもプライベートでも、時間を有効に使いたい忙しい方にとって、大きな助けとなるでしょう。

さらに、定期的に開催される「ゴールド・エクスペリエンス」と呼ばれるイベントでは、有名シェフによる特別ディナーやワインテイスティング、アート展の特別内覧会など、上質な体験が提供されます。これらのイベントは、通常は一般に公開されておらず、カード会員だけが参加できる特別なものです。

アメックスゴールドカードを最大限活用するコツ

✓ 年会費の元を取る:年会費31,900円は決して安くありませんが、カードの特典を上手に活用すれば、十分に元を取ることができます。例えば、レストラン優待を月に1回利用するだけでも、年間で数万円の節約になります。

✓ ポイントを効率的に貯める:アメックスの「メンバーシップ・リワード」プログラムでは、特定の加盟店での利用でポイントが通常の2倍〜3倍になるキャンペーンを定期的に実施しています。これらのキャンペーンを利用することで、ポイントを効率的に貯めることができます。

✓ トラブル時の保険を活用:海外旅行保険や携帯電話の破損保証など、各種保険・保証サービスは、いざというときに大きな価値を発揮します。特に、海外旅行の際には、医療費やキャンセル料などがカバーされるため、別途保険に加入する必要がない場合も多いです。

✓ コンシェルジュを積極的に活用:アメックスのコンシェルジュサービスは、単なる予約代行にとどまらず、様々な相談に乗ってくれます。特に、海外旅行の際のレストラン予約や現地のアクティビティ情報など、通常では入手しにくい情報も提供してくれるため、積極的に活用することをおすすめします。

セゾンアメックスゴールドカードの場合

セゾンアメックスゴールドカードは、クレディセゾンと提携しているゴールドカードです。価格.comの人気ゴールドカードランキングでは、24位にランクインしています。セゾンアメックスゴールドは、アメックスカードというより、セゾンカードのような印象です。

特長・基本情報

✓ 年会費11,000円(初年度無料)

✓ 家族カードは最大4枚まで発行可能(年会費1,100円)

✓ 主なカード所有者のカードとほぼ同じ特典があります

✓ 西友・リヴィンでのお買い物が5%割引

✓ 1,000円のカード利用で毎日1.5ポイント付与

✓ ポイントは「永久不滅ポイント」であり、有効期限はない

✓ nanacoカードでポイントが貯まるほか、セブン-イレブンでのカード利用で永久不滅ポイントも貯まる

✓ ポイント還元率0.75%~1%

審査に必要な年収は、ゴールドカードなので400万以上でも良いのですが、それよりも過去2年程度、他社への支払い延滞がないことが重視されるようです。

クレジットカードの申し込み時にキャッシング枠を0円に設定すると、「お金を借りる気はない」と言われ、審査に通りやすくなるそうです。

申込者がお金を借りようとしていないことを明確にするために、他のカードを解約し、ゴールドカードの申し込みだけに集中することも可能です。カードをたくさん持っている人は、私たちから見ると怪しく見えるかもしれません。検証作業も同様です。

セゾンアメックスゴールドカードならではの特典

セゾンアメックスゴールドカードは、アメックスのステータス性とセゾンの使いやすさを兼ね備えたカードとして人気があります。特に、以下のような特典が魅力的です:

✓ 永久不滅ポイント:貯めたポイントに有効期限がなく、いつでも好きなタイミングで使えるのが大きな魅力です。特に、長期的にポイントを貯めて高額商品と交換したい方に適しています。

✓ 西友・リヴィンの5%割引:日常的な買い物で常に5%割引が適用されるため、食料品や日用品の購入が多い方は大きな節約になります。年間で数万円の節約も可能です。

✓ nanacoポイント連携:セブン&アイグループでの買い物が多い方にとって、nanacoポイントと永久不滅ポイントの二重取りができる点は非常に魅力的です。

✓ 初年度年会費無料:初めてプレミアムカードを持つ方でも、1年間は無料で特典を試せるのがメリットです。特典を活用すれば、2年目以降も年会費以上の価値を得ることは十分可能です。

ANAアメックスゴールドカードの場合

ANAアメックスゴールドカードは、価格.comのゴールドカード人気ランキングで13位にランクインしています。順位は年々上がっており、ANAのマイレージ会員には必須のゴールドカードです。また、このカードはアメックスゴールドよりもANAの要素が強くなっています。

特長・基本情報

✓ 年会費は34,100円

✓ 家族カードは年会費17,050円

✓ 日常のカード利用100円につき1ポイント、1回で1マイルが貯まります

✓ ポイントに有効期限はありません

✓ ANAの航空券や旅行商品の購入でポイント2倍

✓ カード更新ごとに2000マイルプレゼント

✓ ポイント還元率0.33〜2%

ゴールドカードなので、年収400万以上で審査に通ることができますが、その他にも「過去6ヶ月以内に他のカードに申し込んでいない」という条件も満たしている必要があります。

また、「ANAアメックスゴールドカード会員の紹介で申し込むと審査に通りやすい」という噂もあります。この噂の真偽は定かではありませんが、試してみる価値はあるかもしれません。

ANAマイルの効率的な貯め方と使い方

ANAアメックスゴールドカード最大の魅力は、通常のショッピングでもマイルが貯まりやすい点です。さらに効率的にマイルを貯めるためには、以下のポイントを押さえましょう。

✓ ANAショッピングサイト「A-Style」経由で買い物をするとマイルが2〜10倍

✓ ANAの航空券や旅行商品の購入でマイル2倍

✓ ANAグループ以外の航空会社を利用する場合でも「マイル積算特約」を活用

✓ スターアライアンス加盟航空会社の利用でANAマイルが貯まる

✓ マイルの使い道は国際線特典航空券が最もお得(還元率1.5〜2.5円/マイル)

効率的にマイルを貯めることで、海外旅行や国内旅行が大幅にお得になります。ビジネスクラスの特典航空券なら、通常運賃の半額以下で利用できることも珍しくありません。

2025年最新情報:アメックスゴールドのメリット向上

最新情報:アメックスゴールドのメリット向上

2025年4月現在、アメックスゴールドカードのメリットがさらに拡充されています。新たに以下の特典が追加されました:

✓ 年間100万円以上の利用で翌年の年会費が5,000円割引

✓ 一部高級飲食店での優先予約権が付与

✓ 海外旅行保険の補償額が最大5,000万円に増額

✓ 空港ラウンジの利用可能回数が年間12回に増加

また、デジタル決済サービスとの連携も強化され、ApplePayやGooglePayなどでの利用時にもポイント還元率が上がるようになりました。

最新のキャンペーン情報としては、新規入会特典が拡充され、入会後3ヶ月以内に50万円以上のカード利用で20,000ポイント(相当額10,000円)がプレゼントされるようになりました。また、オンライン申込限定で初年度年会費が半額になるキャンペーンも実施されています。

さらに、コロナ禍以降のライフスタイル変化に対応し、フードデリバリーサービスでの利用や、オンラインショッピングでのポイント還元率も向上しています。在宅勤務が増えた現代のライフスタイルに合わせた特典設計となっているのが特徴です。

海外でのアメックスゴールド活用術

アメックスゴールドカードは、海外旅行時にこそその真価を発揮します。世界中で広く利用でき、万が一の際のサポート体制も充実しているからです。

✓ 為替手数料が低め:VISA・マスターカードの一般的な為替手数料は2.0〜2.5%ですが、アメックスは1.6〜2.0%と若干有利です。

✓ 海外旅行保険が自動付帯:カードで旅行代金を支払わなくても、最大5,000万円の海外旅行傷害保険が適用されます。

✓ グローバル・ホットライン:24時間365日、日本語で対応するサポートデスクがあり、カード紛失や盗難時にも迅速に対応してくれます。

✓ 世界各地の空港ラウンジ利用:プライオリティ・パスが付帯し、世界中の1,300以上の空港ラウンジを利用できます。

✓ 海外レストラン予約サービス:人気観光地の予約困難なレストランも、アメックスコンシェルジュを通じて予約可能なケースが多いです。

特に、欧米では日本以上にアメリカン・エキスプレスのステータス性が高く評価されています。高級ホテルやレストランでは、アメックスゴールドを提示するだけで、特別な待遇を受けられることも少なくありません。

アメックスゴールドの上手な活用法

プレミアムカードの価値を最大化する方法

アメックスゴールドカードの年会費は決して安くありませんが、以下の方法で年会費以上の価値を得ることができます。

ダイニング特典の活用

アメックスの「ゴールド・ダイニング by 招待日和」を利用すれば、対象レストランで最大50%割引や無料ドリンクなどの特典が受けられます。月に1〜2回の利用で、年間で数万円分のメリットになります。

旅行保険の活用

海外旅行の際に別途保険に加入せずとも、カードに付帯する海外旅行傷害保険(最大5,000万円)が適用されます。これだけでも年間で10,000円以上の節約になります。

コンシェルジュサービスの活用

24時間365日利用可能なコンシェルジュサービスは、専門のコンシェルジュが様々な相談に対応してくれます。レストランやホテルの予約代行、旅行のプランニング、特別なギフトの手配など、多忙なビジネスパーソンにとって大きな時間節約になります。

空港ラウンジの利用

プライオリティ・パスを通じて、世界中の1,300以上の空港ラウンジを利用できます。頻繁に飛行機に乗る方なら、快適な待ち時間を過ごせることに加え、軽食やドリンクも無料で提供されるため、大きな価値があります。

ホテル特典の活用

「Fine Hotels & Resorts」プログラムを利用すれば、世界中の一流ホテルで客室のアップグレード、朝食無料、レイトチェックアウトなどの特典が受けられます。年に1〜2回の宿泊でも、数万円相当の特典を享受できます。

これらの特典を年間を通じて効果的に活用すれば、年会費31,900円を大きく上回る価値を得ることができます。特に、年間100万円以上のカード利用があれば、年会費が5,000円割引になる新制度も活用しましょう。

アメックスゴールドとデジタル決済の連携

アメックスゴールドカードは各種デジタル決済サービスとの連携も強化されています。スマートフォンやスマートウォッチでの決済もスムーズに行えるため、財布を持ち歩かなくても支払いが可能です。

ApplePay

iPhoneやApple Watchに登録すれば、端末をタッチするだけで支払いが完了します。Face IDやTouch IDによる生体認証で安全性も確保されています。

GooglePay

Android端末で利用可能。店舗でのタッチ決済だけでなく、アプリ内決済やオンラインショッピングでも利用できます。

楽天ペイ

楽天ポイントと併用できるため、ポイント二重取りが可能になります。アメックスのポイントと楽天ポイントを同時に貯められるのが魅力です。

PayPay

QRコード決済サービスとの連携も進んでおり、中小店舗や個人商店でもアメックスカードが間接的に利用可能になっています。

デジタル決済サービスとの連携により、アメックスゴールドの利便性と活用範囲が大きく広がっています。また、一部のサービスでは特別なキャンペーンも実施されているため、公式サイトや各デジタル決済サービスの最新情報をチェックすることをおすすめします。

アメックスゴールドに関するよくある質問

Q: アメックスゴールドの審査期間はどれくらいですか?

A: 通常、オンライン申込の場合は最短で数日、郵送申込の場合は1〜2週間程度です。ただし、審査状況や繁忙期によっては、さらに時間がかかる場合もあります。

Q: 学生でもアメックスゴールドカードは作れますか?

A: 基本的には難しいですが、安定した収入があり、信用力が高い学生であれば可能性はあります。ただし、通常は社会人になってからの申込をおすすめします。

Q: アメックスゴールドの限度額はいくらですか?

A: アメックスゴールドには公式な限度額設定がなく、「ノーリミット」と言われることもありますが、実際には利用者の信用力や利用履歴に応じた判断が行われます。初期段階では数十万円〜百万円程度が目安となることが多いです。

Q: アメックスゴールドからプラチナへのアップグレードは可能ですか?

A: 可能です。ゴールドカードの利用実績が良好で、一定期間以上の利用履歴があれば、プラチナカードへのインビテーション(招待)が届くことがあります。また、自ら申請することも可能ですが、その場合はより厳しい審査基準が適用されます。

Q: アメックスゴールドは国際ブランドがないのですか?

A: アメリカン・エキスプレスは独自の国際決済ネットワークを持っているため、VISA・Mastercard・JCBなどの国際ブランドとは異なります。世界中で広く利用できますが、一部の小規模店舗では利用できない場合もあります。

Q: アメックスゴールドの解約方法は?

A: 電話でのみ受付しています。アメックスの会員サービスデスクに連絡し、解約の意思を伝えることで手続きが可能です。なお、年会費は月割りでの返金はなく、解約後も残りの期間分の返金はないので、更新月の直前に解約するのがおすすめです。

アメックスゴールドと他社ゴールドカードの比較

アメックスゴールドカードは高い年会費を設定していますが、他社のゴールドカードと比較すると、どのような違いがあるのでしょうか。

JCBゴールド

• 年会費:11,000円(税込)

• 特徴:国内でのサービス網が充実、ディズニー関連の特典あり

• ポイント還元率:0.5%〜1.0%

• アメックスゴールドとの違い:年会費が大幅に安いが、海外旅行保険の補償額が低く、コンシェルジュサービスも限定的

三井住友カード ゴールド

• 年会費:11,000円(税込)

• 特徴:国内空港ラウンジが無料で利用可能

• ポイント還元率:0.5%〜2.0%

• アメックスゴールドとの違い:VISAブランドのため利用可能店舗が多いが、海外でのサポート体制やステータス性で劣る

楽天プレミアムカード

• 年会費:11,000円(税込)

• 特徴:楽天経済圏での還元率が高い、プライオリティ・パス付帯

• ポイント還元率:1.0%〜3.0%(楽天市場での利用時)

• アメックスゴールドとの違い:楽天サービス利用者には高還元率だが、コンシェルジュやレストラン優待などの高級感あるサービスは限定的

アメックスゴールドカードは他社のゴールドカードと比較して年会費が高い分、コンシェルジュサービスや旅行保険、レストラン優待などのサービス内容が充実しています。特に海外旅行や飲食を楽しむライフスタイルの方、ビジネスでの接待が多い方にとっては、年会費以上の価値があるカードと言えるでしょう。

まとめ:アメックスゴールドは年収だけでなく、誠実にカードを使えるかどうかが重要。

記事の要点をまとめてみましょう。

✓ アメックスゴールドの年収

応募基準を満たす年収は?

● 400万円以上であれば、基準を満たす可能性が非常に高いです。

● 300万程度なら補強材があったほうがいい。

● 200万となると、非常に難しい。

✓ 各ゴールドカードの特徴や申し込みに必要な年収など

✓ アメックスゴールドプロパーカード

● 特定の飲食店などで割引が受けられる。

● 携帯電話の破損に対する補償がある

● コンシェルジュサービスや空港ラウンジ利用特典あり

● 年会費31,900円だが、特典を活用すれば元を取れる

✓ セゾンアメックスゴールドカード

● 西友・リヴィンで5%引き

● セゾンカード永久不滅ポイントが適用されます。

● セブン-イレブンで利用すると、nanacoポイントも同時に貯まります。

● 年会費11,000円と比較的リーズナブル

✓ ANAアメックスゴールドカード

● ANA航空券の利用でポイント2倍。

● 100円につき1ポイント、1マイル

● 年間の更新でボーナスマイル2,000マイルプレゼント

● 年会費34,100円だが、頻繁に飛行機に乗る人には価値あり

アメックスゴールドカードについては、自社カード、提携カードともに年収400万以上が望ましいと指摘された。

しかし、前述したように、年収だけが選考の基準ではありません。まず第一に、クレジットカードはお客様のものではなく、クレジット会社が信用力のあるお客様に「貸す」ものです。

信用度が落ちるとカードが使えなくなり、キャッシングのためにATMにクレジットカードを入れると、そのまま吸い込まれて没収されることもある。

使った分をすぐに支払うことが条件です。これは、年収と同じくらい、審査結果を左右する重要なポイントになりえます。

これからアメックスゴールドカードを申し込もうと考えている人は、この点を考慮しておくとよいでしょう。また、カードの特典を最大限に活用することで、年会費以上の価値を得ることが可能です。自分のライフスタイルに合ったカードを選び、賢く活用することが大切です。